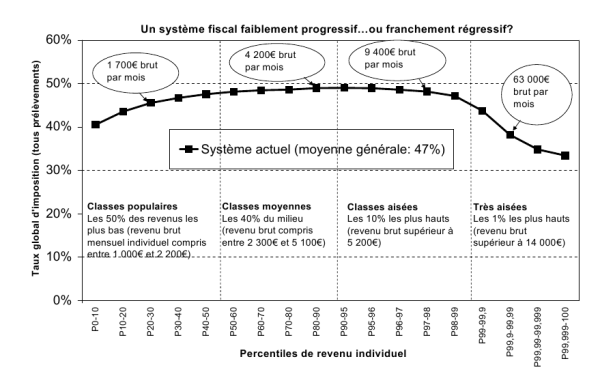

De nombreux aspects sont abordés dans ce rapport, dont une analyse importante de l'inégalité des Français face aux prélèvements obligatoires. Cette inégalité s'apprécie en considérant le pourcentage total de tous les prélèvements par rapport aux revenus. Certes, l'impôt sur le revenu est progressif, avec des taux croissant en fonction des revenus, mais d'autres contributions sont bien moins égalitaires. En particulier, le rapport note (page 75):

La fiscalité française affiche une prétention redistributive ; en réalité, elle l’est peu. La moitié des Français ne paient pas l’impôt sur le revenu, 80 % d’entre eux ne paient pas de droits de succession et 99 % ne sont pas assujettis à l’ISF. En revanche, tous ou presque paient la CSG, la TVA ou les impôts locaux. Un salarié au SMIC paie ainsi près de 1 200 euros de CSG-CRDS par an, soit plus d’un mois de salaire.La conséquence de cette distorsion de contribution vis-à-vis des revenus est mise en évidence par d'autres études (d'ailleurs référencées par ce rapport), comme le travail de Camille Landais, Thomas Piketty et Emmanuel Saez, "Pour une révolution fiscale", dont est extrait le graphique suivant:

Les causes de cette "régressivité" sont multiples, évidemment pour partie liées aux fameuses niches fiscales, mais surtout aux bases de calcul de certains prélèvements. A ce titre, les cotisations sociales, par exemple, pèsent bien plus sur les bas salaires, que sur les hauts revenus où la part salariale est bien plus faible et, de plus, limitée par divers plafonnements. Pour illustrer cela, quatre éléments chiffrés:

- un revenu annuel de 25 000€ supporte 40% de prélèvements

- un revenu annuel de 115 000€ supporte 49% de prélèvements

- un revenu annuel de 1 500 000€ supporte 38% de prélèvements

- un revenu annuel de 24 000 000€ supporte 33% de prélèvements

Une des pistes permettant de remédier à cette situation est de prendre modèle sur la CSG dont 1% de taux représente environ 11 Milliards d'Euros, là où un 1% de cotisations sociales ne représente que 6,5 Milliards d'Euros (source rapport du CAE).

Le modèle de la CSG possède également l'avantage de faire largement supporter les charges, à l'inverse de ce que proposent les prélèvements sociaux actuels. A titre d'exemple, quels que soient les revenus, l'assurance maladie rembourse les mêmes soins, alors même que le financement est principalement assuré par les salariés. Cette approche pourrait également diminuer le coût du travail à travers les charges pesant sur les salaires en transférant tout ou partie des cotisations non redistributives (assurance maladie et prestations familiales par exemple).

Ainsi, diminuer de 2% les cotisations sociales en augmentant de 2% la CSG,

- diminue le coût du travail et accroît donc la compétitivité et, par voie de conséquence, l'emploi;

- dégage un excédant de recettes de l'ordre de 9 Milliards d'Euros;

- améliore l'équité des taux de prélèvements par rapport aux revenus, en utilisant une base d'imposition liée à l'ensemble des revenus;

- présente un risque politique modéré par la neutralité de ce transfert de charges sur les revenus modestes et moyens.

Aucun commentaire:

Enregistrer un commentaire